2023年一季度

84家财险公司保费排名

①老三家

在车险市场地位稳固

②太保增速超市场

健康险、责任险增速超30%

③泰康保费翻倍

排名上升9位,至行业第12位

1

2023年一季度

财险公司保费排名榜

各家增速靠什么?车险or非车险?

1. 三个保费口径:原保险保费收入,保险业务收入,签单保费...

一直以来,“13精”都会及时跟大家分享险企的保费数据,从2016至今已经很多期,比如《2022年财险公司保险业务收入排名榜》。

只是,在监管不再披露各家险企原保险保费数据之后,此前多年我们都是用的“保险业务收入”口径。

不过,随着偿二代二期工程的最新披露要求落地一年后,我们终于可以换到“签单保费”的口径。

这三个口径都是什么关系呢?

按照偿付能力监管规则第18号,险企需要披露的“签单保费”,即销售的保单保费总额。

简单的理解,原保险保费收入和签单保费的口径一致,一个是财务指标一个是业务指标。

至于,保险业务收入,是原保险保费收入与分保费收入的总合。

近年来,财险的直保公司经营再保业务,也渐成为一个风口,详见《再保险迎“利好”:支持险企自贸区分支,直接做分入业务》。

2. 看看各家增速是靠车险还是非车险?签单保费口径含不含税?

因此,为了单独分析财产险公司的直保业务,此次“13精”统计了84家财险公司的签单保费情况。

而且,在财险业向非车险转型的过程中,各家险企的业务结构,也开始发生变化。

比如,去年财险百亿规模俱乐部的新晋成员,紫金、泰康两家险企,就是凭借近年来的非车险快速增长,拉动公司规模扩张,保费排名上升。

为方便大家看看高速增长的险企,都是靠车险还是非车险业务?

“13精”还整理了两大险类业务,对各家险企的增速贡献(增速贡献≠增速),详见上图。

不过,需要注意的是,由于营改增之后,签单保费的口径涉及到含税和不含税的问题。

从目前披露的数据看,各家险企的签单保费口径并不一致,比如,人保财险披露的是不含税口径,平安产险披露的是含税口径。

所以,大家也要考虑由于口径的不一致,导致部分险企间的不可比问题。

2

财险业:增速在10%左右

车险增速企稳,非车险增速快

1. 财险业:规模增长稳定,净利润同比增长!

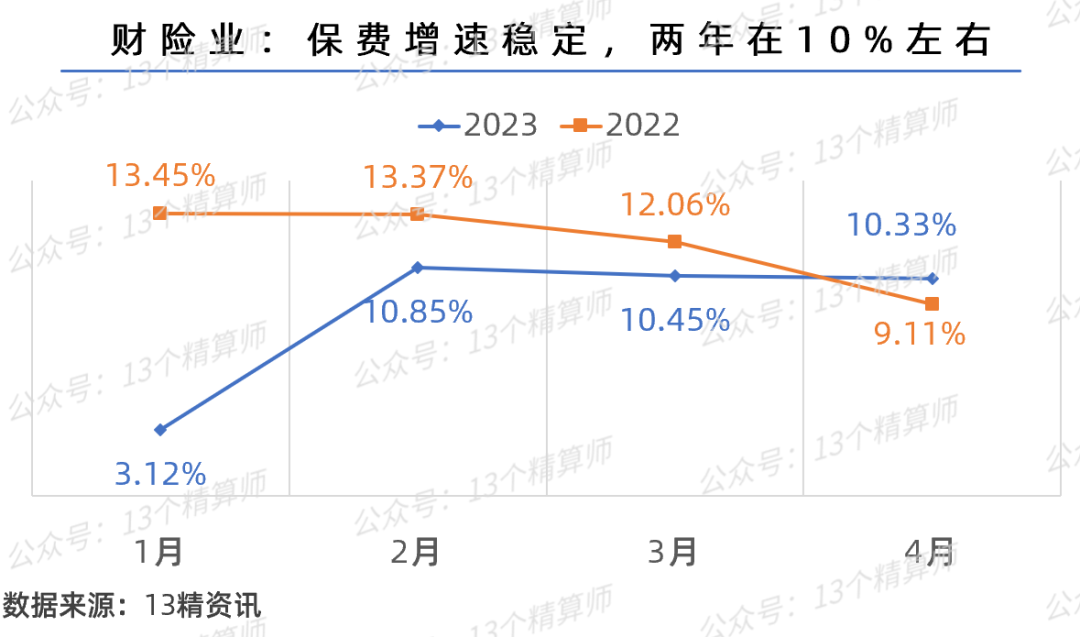

根据监管披露的数据,2023年4月末,财险业原保险保费收入为5899亿,同比增长10.33%。

近两年,寿险业因个代转型,和资本市场波动等因素影响,规模和效益双面承压。

相较之下,财险业则相对轻松一些...

一方面,是在规模端保持稳定的增长。

从上图可见,2023年的保费增速,相较于上年同期9.11%的增速,还要高一些。

另一方面,是不少中小险企,在一季度抓住投资机遇,净利润扭亏为盈,再加上,百亿险企的成本率下降,拉动行业净利润增长。

详见《2023一季度财险公司利润榜&成本率榜》。

2. 农险、健康险、责任险增速快,车险增速稳定在6%...

那么,财险业规模端的稳定增长,又是靠的什么呢?

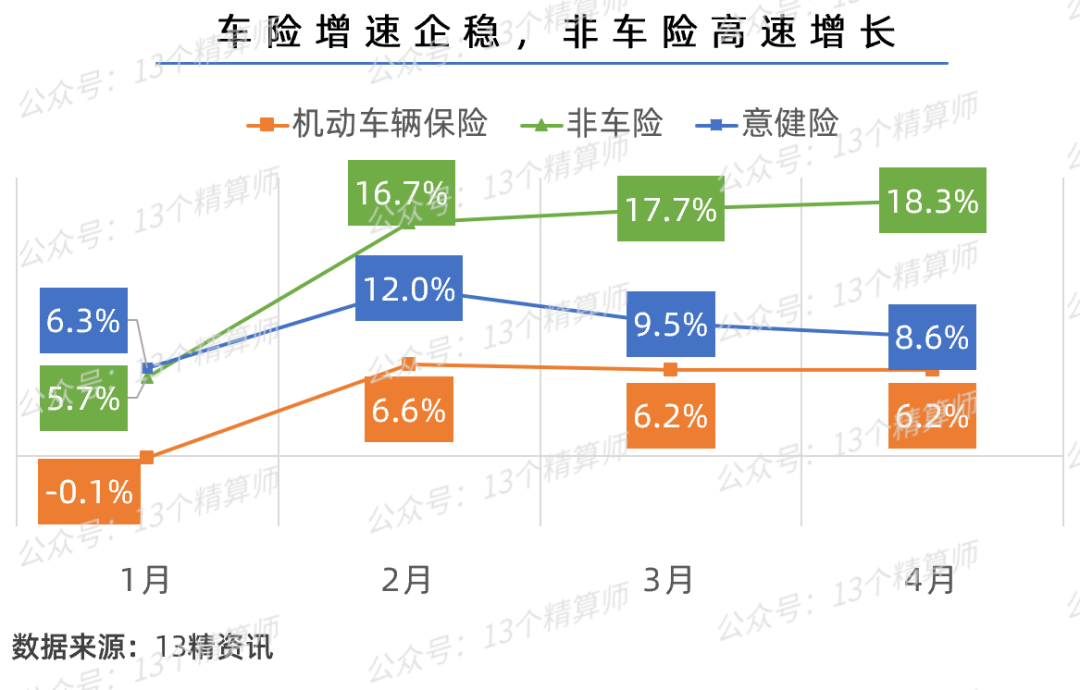

首先,是财险业的第一大险种,车险不再受综改的同比基数较高因素影响,保费增速企稳。

从2023年前4个月的数据看,车险业务的原保险保费增速,近三个月基本维持在6%左右。

至于年初的负增长,主要是因为春节和小阳人等因素叠加的暂时性影响。

其次,是非车险和健康险的持续快速增长,详见上图。

具体而言,健康险方面,前4个月的保费增速一直在14%以上。

非车险方面,责任险和农险保费增速也都很高,4月末的增速分别为15%和30%。

所以,虽然车险仍旧为行业增速贡献不小,但由于增速低于非车险等业务,所占份额还是接连下降,已经降至约47%。

3

老三家中太保增速超市场

TOP10排名不变,泰康保费翻倍

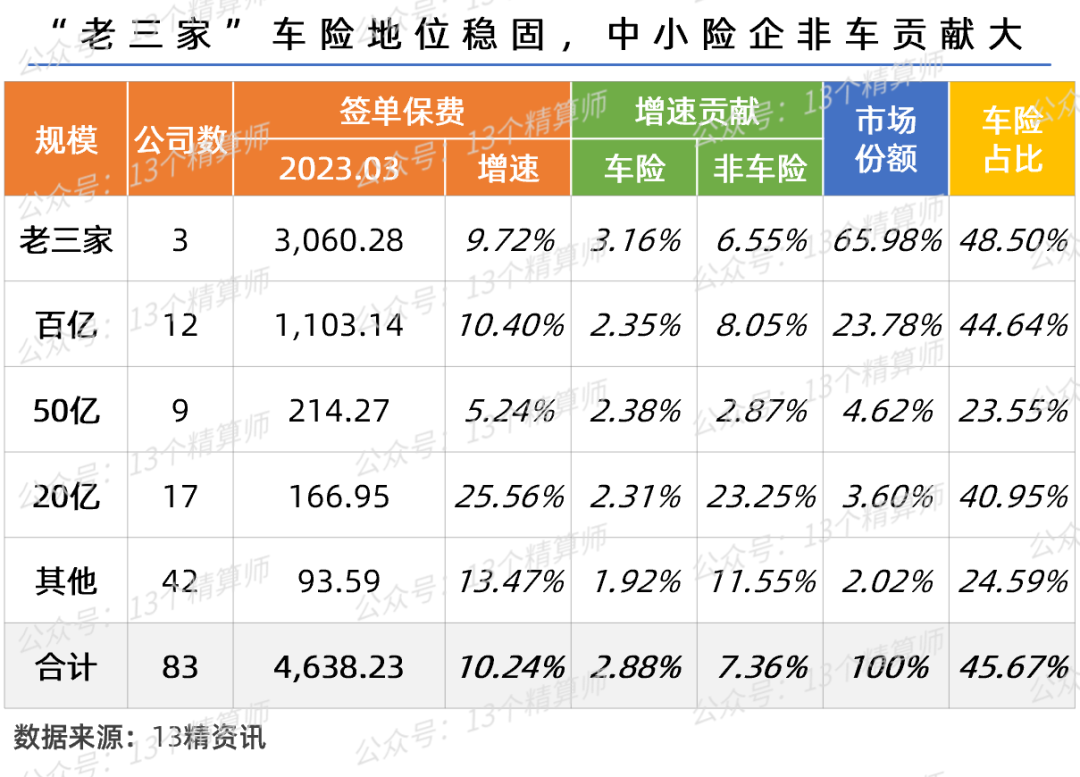

1. 老三家车险市场地位稳固,太保靠非车增速超市场!

从保费排名看,财险业的TOP10地位稳固,依次是人保财险、平安产险、太保财险、国寿财产、中华联合、大地财产等,较此前没有变化。

不过,老三家中只有太保,一家公司实现保费增速超市场!

但是,如果从车险业务看,人保和平安的增速分别为6.5%和6.3%,都超越市场,太保的增速为6%也跟上市场。

所以,老三家在车险市场的地位还是很稳固,再加上,三家公司在综改之初,就主抓家用车业务,成本控制的也好。

至于,太保的高增速,主要是靠非车险拉动!

从上图可见,太保的健康险、责任险,两大险种的增速均超30%,农险的增速更是高达50%。

也就是说,光是这三个险种,就为公司贡献增速约11.5%,是公司高速增长的主要贡献者。

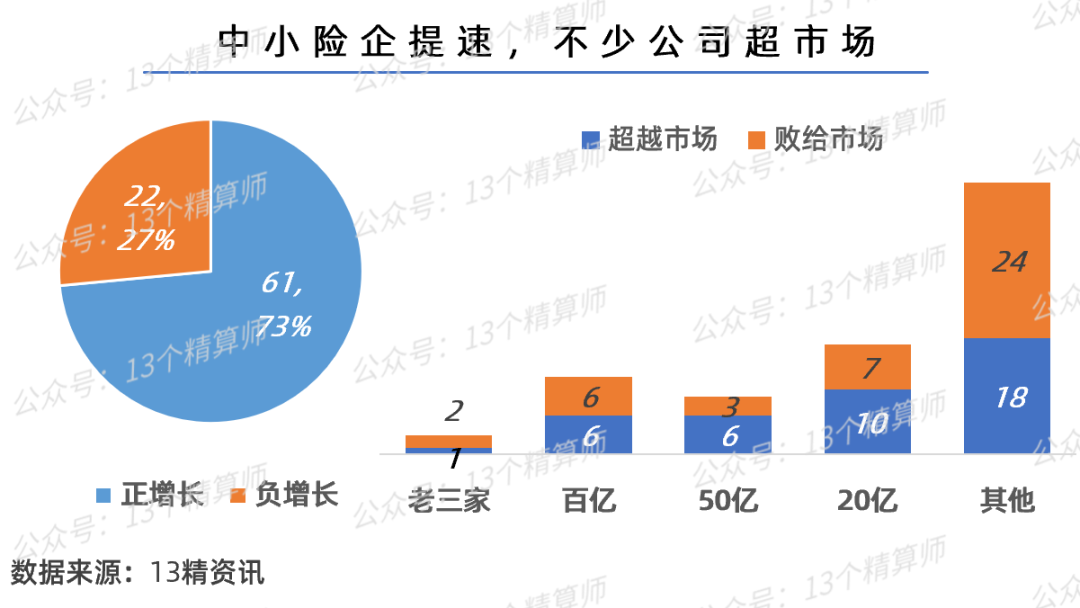

2. 泰康保费翻倍,排名上升9位,中小险企借道非车提速!

此外,百亿险企中,华安、泰康、紫金三家公司增速均超市场,排名上升。

2023年一季度,泰康在线实现签单保费39亿,同比增长115%,规模翻倍排名上升9位,至行业第12名。

从车险和非车险的增速贡献看,泰康的高增长也主要是靠非车险贡献,其非车险增速高达140%,为公司贡献增长105%。

所以,很多中小险企能够实现超越市场的增速,很多也是靠非车险业务贡献。

这一点从上图也可以看到,20亿和其他规模的险企非车险贡献增速,都是超越市场。

比如,20亿规模中的中原农业、华农财险、锦泰财产等,非车险的增速都超高。

最后,大家可能看到一季度财险公司保费排名榜中,安心和安达两家公司的签单保费为负。

安心是因为偿付能力不足已经不开展新业务,但还有分期的退保业务,安达则是在业务转移阶段。